Không doanh nghiệp nào muốn chậm chân trong tiến trình hội nhập ngày càng sâu rộng của Việt Nam.

Mua bán và sáp nhập doanh nghiệp (M&A) đang là con đường nhanh nhất để các doanh nghiệp chuyển hướng kinh doanh, chiếm lĩnh thị trường, đặc biệt trong lĩnh vực hàng tiêu dùng và phân phối.

Chuyển hướng kinh doanh

Điển hình nhất cho mục đích trên phải kể đến thương vụ Kinh Đô bán 80% cổ phần mảng bánh kẹo cho Mondelēz International với giá lên đến 7.846 tỉ đồng (khoảng 370 triệu đô la Mỹ). Thương vụ này dự kiến sẽ hoàn tất vào quí II/2015, và khả năng cao là Kinh Đô sẽ rút hẳn khỏi mảng kinh doanh bánh kẹo, bởi tập đoàn Mondelēz được giữ quyền chọn mua 20% số cổ phần còn lại sau một năm nắm giữ 80% cổ phần mới mua.

Nhiều nhà đầu tư lo lắng cho Kinh Đô khi công ty này bán đi "nồi cơm" của mình. Tuy nhiên, Kinh Đô đã nhanh chóng trấn an các cổ đông của mình bằng một loạt dự định M&A và chuyển hướng kinh doanh sang các lĩnh vực mới nhưng vẫn thuộc ngành hàng tiêu dùng như dầu ăn, mì gói, cà phê. Đầu tiên là thương vụ đầu tư vào PhinDeli với mục tiêu khai thác thị trường cà phê nội địa và xuất khẩu. Tiếp đến là quyết định đầu tư chiến lược (sẽ nâng tỷ lệ vốn sở hữu lên 51% nhằm nắm quyền kiểm soát) tại một trong những công ty có vị trí quan trọng bậc nhất trong thị trường dầu ăn thực vật là Vocarimex. Và gần nhất là việc hợp tác với Saigon Ve Wong cho ra mắt sản phẩm mì ăn liền Đại Gia Đình với thương hiệu Ki Do.

Kinh Đô chắc không vội vàng khi quyết định rời bỏ mảng sản phẩm được coi là "nồi cơm" của mình là bánh kẹo

Việc Kinh Đô rời bỏ mảng bánh kẹo được các ông chủ doanh nghiệp này lý giải là do bánh kẹo là một sản phẩm "lưng chừng" (không phải mặt hàng quá thiết yếu, nhất thiết phải có trong chuỗi sử dụng hàng ngày của người tiêu dùng). Thêm vào đó, tốc độ tăng trưởng của ngành này đang có dấu hiệu chậm lại trong những năm gần đây trong khi mức giá mà Mondelēz đưa ra không phải là không hấp dẫn.

Tuy việc tái cấu trúc doanh nghiệp, chuyển sang các mảng tiêu dùng khác của Kinh Đô liệu có thành công hay không hiện vẫn còn là một câu hỏi, nhưng ít nhất nó cũng là một ví dụ điển hình về sự lớn mạnh, không ngừng thay đổi của các doanh nghiệp nội địa nhằm thích nghi và tận dụng cơ hội khi các điều kiện và môi trường kinh doanh không còn như trước.

Chiếm lĩnh thị trường

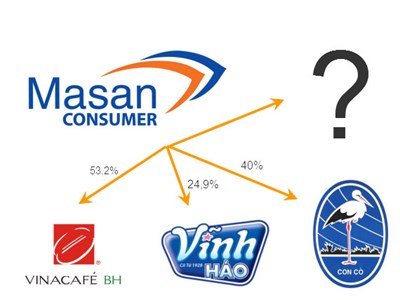

Cũng trong ngành hàng tiêu dùng, Tập đoàn Masan vẫn đang tiếp tục mở rộng và chiếm lĩnh thị trường thông qua các thương vụ M&A. Với lợi thế về lượng tiền mặt dồi dào và vị thế là một người khổng lồ trong ngành, M&A được coi là cách nhanh nhất để Masan mở rộng ngành hàng, xây dựng chuỗi cung cấp khép kín, loại bỏ đối thủ cạnh tranh và củng cố vị trí số 1 trong lĩnh vực hàng tiêu dùng.

Sau các thương vụ M&A đình đám như mua 53% cổ phần của VinaCafé Biên Hòa (VCF), 40% cổ phần của Proconco (Cám Con Cò) và 63,5% cổ phần của Nước khoáng Vĩnh Hảo, thương vụ mới nhất mà tập đoàn này đang theo đuổi là chào mua công khai 49% cổ phần của Công ty cổ phần Thực phẩm Cholimex, đơn vị có thị phần lớn về kinh doanh các mặt hàng gia vị, nước chấm.

M&A được coi là cách nhanh nhất để Masan mở rộng ngành hàng

Với giá chào mua công khai là 90.000 đồng/cổ phiếu, dự kiến Masan sẽ phải chi ra 357 tỉ đồng để mua được lượng cổ phần mong muốn, một mức giá và số tiền đủ sức nặng để thuyết phục bên bán khi nó gấp hơn 20 lần lợi nhuận năm 2013 của Cholimex Foods.

"Nóng" không kém các thương vụ M&A trong ngành hàng tiêu dùng là lĩnh vực phân phối. Đây được coi là lĩnh vực chiến lược khi người nắm được kênh phân phối mạnh hoàn toàn có khả năng gây sức ép, chi phối tới lĩnh vực sản xuất.

Một tập đoàn kinh tế chuyên về bất động sản trong nước là Vingroup mới đây cũng đã chính thức lấn sân sang lĩnh vực bán lẻ với việc mua lại 70% cổ phần Công ty Ocean Retail - chủ sở hữu chuỗi siêu thị Ocean Mart.

Sau khi mua lại, Vingroup cũng đồng thời công bố hai thương hiệu mới VinMart và VinMart+ với kế hoạch xây dựng hệ thống phân phối bán lẻ gồm 100 siêu thị và chuỗi 1.000 cửa hàng tiện ích trên khắp Việt Nam trong vòng ba năm tới.

Qua hoạt động mở rộng này cùng với việc thành lập công ty chuyên về thương mại điện tử là VinEcom với số vốn hơn 1.000 tỉ đồng vào đầu năm nay, người khổng lồ Vingroup đang cho thấy tầm nhìn cũng như sự đánh giá rất cao tiềm năng của thị trường bán lẻ Việt Nam.

Không chỉ là sự sang tên đổi chủ của các thương hiệu trong nước, lĩnh vực phân phối còn thu hút sự quan tâm rất lớn của nhà đầu tư nước ngoài. Điển hình nhất là thương vụ Công ty Berli Jucker (BJC) mua lại Metro với giá 879 triệu đô la Mỹ nhằm đón đầu cơ hội khi thời điểm xóa bỏ thuế quan hoàn toàn theo hiệp định CEPT/AFTA cho đa phần các loại hàng hóa trong khu vực ASEAN đã cận kề (ngày 1-1-2015).

Trong bối cảnh Việt Nam ngày càng hội nhập sâu rộng vào các hiệp định thương mại khiến thuế suất nhập khẩu các loại hàng hóa được cắt giảm về mức tối thiểu, thậm chí 0%, thì gần như sẽ không còn ranh giới giữa hàng sản xuất trong nước với hàng nhập khẩu. Đây là cơ hội để hàng hóa nước ngoài gia tăng sự hiện diện tại thị trường Việt Nam, nhất là khi hàng nhập khẩu được hậu thuẫn bởi các kênh phân phối có ông chủ là người nước ngoài.

Thời điểm vàng để M&A

Câu hỏi được đặt ra là tại sao các thương vụ M&A lại diễn ra dồn dập trong năm 2014, đặc biệt là thời điểm cuối năm?

Sẽ không dễ để tìm được câu trả lời đầy đủ, vì mỗi thương vụ có đặc tính riêng và các giao dịch M&A thường phải trải qua một giai đoạn tìm hiểu và thương thảo dài giữa các bên trước khi được công bố ra công chúng.

Hoạt động M&A dồn dập vào thời điểm cuối năm có thể chỉ là sự trùng hợp. Tuy nhiên, có một số yếu tố khách quan mang tính chất bối cảnh chung có thể lý giải cho sự sôi động của các hoạt động M&A gần đây.

Thứ nhất, quá trình hội nhập của Việt Nam đang mở ra rất nhiều cơ hội khiến không doanh nghiệp nào (cả nội địa và nước ngoài) muốn bỏ lỡ. Gần nhất là các cam kết cắt giảm thuế quan trong Cộng đồng kinh tế ASEAN (AEC) sẽ bắt đầu có hiệu lực từ đầu năm 2015, và xa hơn nữa là hoàn tất đàm phán FTA với EU và TPP. Nếu các doanh nghiệp không tranh thủ thời điểm này để chuyển hướng kinh doanh, xác lập vị thế vững chắc trên thị trường thì rất có thể sẽ sớm phải cạnh tranh, mất miếng bánh thị phần vào các đối thủ đến sau.

Thứ hai, điểm thuận lợi trong M&A hiện nay là sự quyết tâm của Chính phủ trong việc thúc đẩy cổ phần hóa các doanh nghiệp nhà nước. Đây là cơ hội để các doanh nghiệp tư nhân có tiềm lực tham gia mua cổ phần của các tổng công ty, tập đoàn lớn trong các lĩnh vực không trọng yếu, Nhà nước không cần nắm giữ cổ phần chi phối. Với lý do này, lĩnh vực hàng tiêu dùng nhiều khả năng sẽ còn chứng kiến nhiều thương vụ M&A lớn trong tương lai gần.

LINH TRANG/TBKTSG